Wat is er precies aan de hand?

Stijgende inflatie en inflatieverwachtingen duwden ook de voorbije maanden de lange termijnrentes omhoog. Wereldwijd schoten de centrale bankiers in actie. Met hun mandaat van een inflatiedoelstelling van 2% in het achterhoofd beslisten ze om ook de korte termijnrentes fors op te trekken. Hierdoor maken ze investeren duurder en sparen aantrekkelijker. Zo hopen ze de economie af te koelen en bijgevolg de inflatie onder controle te krijgen.

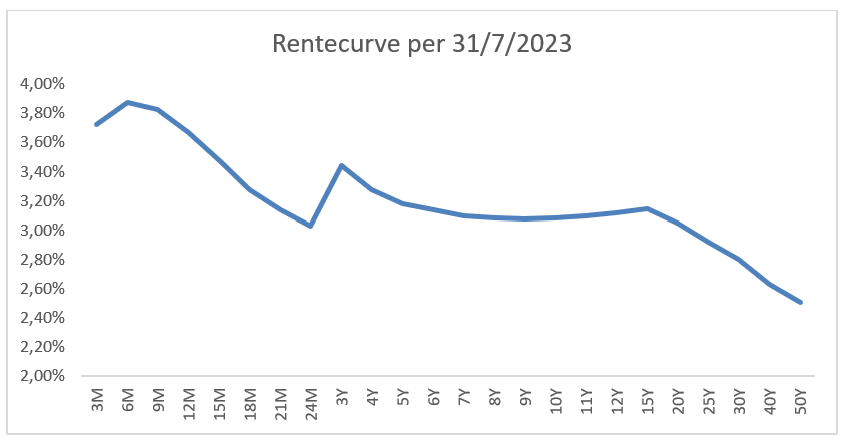

Concreet verhoogde de Europese Centrale Bank (ECB) in een recordtempo de algemene beleidsrente van 0% naar 4,25% (met ingang 2 augustus 2023). Om haar geloofwaardigheid niet te verliezen en om de inflatie opnieuw onder controle te krijgen bewoog de ECB zo snel, dat vandaag de korte termijnrentes hoger staan dan de lange termijnrentes. De rentecurve is met andere woorden invers.

Waarom is de rentecurve invers?

Het algemene inflatieniveau is al een tijdje op de terugweg, voornamelijk dankzij de daling van de energieprijzen de afgelopen maanden. Voor België ging de inflatie van meer dan 12% op jaarbasis naar 4,14% eind juli. De kerninflatie (inflatie zonder energie en onbeperkte levensmiddelen) echter, waar de ECB de hoofdfocus op legt, daalt veel langzamer. De Europese kerninflatie bereikte een piek in maart dit jaar van 5,70% en staat per eind juli nog op 5,50%. Het werk van de Europese Centrale Bank zit er dus nog niet op.

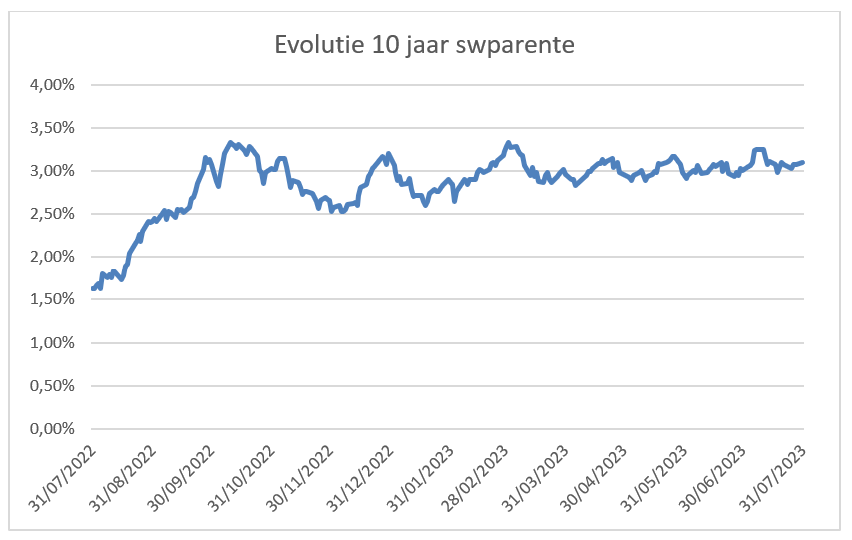

Daarnaast zijn er de lange termijnrentes. Deze worden volledig bepaald door vraag en aanbod van lange termijnbeleggers. Lange termijnrentes zijn ook wel gestegen, maar minder fel dan de korte termijnrente. Bovendien bewegen ze al enige tijd vooral zijdelings. Zo beweegt de 10-jaars swaprente, hoewel soms volatiel, vooral zijdelings rond het 3% punt en dit reeds sinds eind 2022. Beleggers zien de inflatiepiek dan ook als tijdelijk en houden bovendien rekening met een mogelijk recessiescenario. Het feit dat de ECB met hun beleid zo hard op de rem gaat staan, baart hen zorgen.

Soft landing versus hard landing

Hun vrees is niet geheel onterecht. Inverse rentecurves zijn niet nieuw en bleken in het verleden een goede voorspeller van een aankomende recessie. Zo beleeft de Duitse economie vandaag haar eerste recessie sinds Covid. De Duitse economie kromp met -0,5% in het vierde kwartaal van 2022 en opnieuw met -0,3% in het eerste kwartaal van dit jaar. Zowel de overheidsuitgaven als de consumptie vielen stevig terug. Een belangrijk signaal vanuit de economische motor van Europa.

We zien vandaag dan ook twee grote kampen: zij die geloven in een zachte landing van de Europese economie (“soft landing”) en zij die vrezen voor een (zware) recessie (“hard landing”).

De ambitie van de ECB is alvast duidelijk. De economie voldoende afkoelen, maar een algemene recessie vermijden. Al zou een milde recessie wel eens een noodzakelijk kwaad kunnen zijn om alsnog de (kern)inflatie onder controle te krijgen. De terugkeer naar een normale rentecurve zal in dit scenario zeer geleidelijk gebeuren. Korte termijnrentes zullen dan stapsgewijs opnieuw dalen.

Maar ook een hardere recessie is niet uit te sluiten. Er is een abrupt einde gekomen aan een jarenlang soepel monetair beleid van de ECB en daarmee gepaard gaande lage rentes. Het is dan ook niet uit te sluiten dat een transitie naar “een nieuw normaal” niet zonder slag of stoot (lees: recessie) zal gebeuren. Bovendien leert ook hier het verleden dat “soft landings” zeer vaak wel de ambitie zijn van centrale bankiers, maar zelden de effectieve uitkomst. In dergelijk scenario zullen de korte termijnrentes veel sneller en harder dalen dan de lange termijnrentes.

Spreiden blijft cruciaal

Het is dus interessant om ook in dit volatiele renteklimaat niet alle eieren in één mand te leggen. Spreiden blijft de boodschap. Uw beschermingsluik in uw beleggingsportefeuille -gericht op belegging met kapitaalbescherming- speelt via de aansluitende looptijden in op deze spreiding. Deze spreiding zorgt voor de indekking tegen rentegevoeligheid en regelmatige beschikbaarheden. De hogere korte termijnrente biedt zeker opportuniteiten. Maar wie zich wil indekken tegen een mogelijke recessie kijkt vandaag ook best naar de langere termijn. De ommekeer kan er namelijk snel zijn. We weten alleen niet exact wanneer. Maar de geschiedenis herhaalt zich ook op dat vlak keer op keer.